La Escuela Austríaca y la Escuela de Chicago: un análisis comparativo de sus fundamentos y propuestas. RESUMEN: En el ámbito académico relacionado con el estudio de la economía y la filosofía política existen dos escuelas de pensamiento, la Escuela Austríaca y la Escuela de Chicago, que son reconocidas como defensoras de un sistema de libre mercado y que han realizado grandes contribuciones a la teoría económica del laissez-faire. Sin embargo, aunque muchas de las conclusiones de estas dos escuelas se plasmen en una política económica liberal son varias las diferencias que existen entre ellas como la metodología de investigación que proponen, la teoría del capital y de los ciclos económicos y el planteamiento de una gran variedad de políticas públicas. En este artículo se analizan las principales aportaciones de cada escuela señalando los puntos en común y los desacuerdos entre ambas.

Axel Kaiser comenta las diferencias entre la escuela de Chicago y la escuela austriaca e indica que “si se testea según el criterio de Chicago, cuál de las dos escuelas ha sido más acertada en sus predicciones en el último siglo, Viena lleva claramente las de ganar”.

CHICAGO La capital económica de Illinois es uno de los grandes puntos de distribución en Norteamérica. Además, ofrece oportunidades de negocio en infraestructuras, sector agrícola y renovables. Antes de abrir mercado en EEUU conviene analizar las particularidades de cada estado.

La teoría austriaca del ciclo económico propone que la estructura del capital de las economías consiste en bienes heterogéneos que tienen usos multiespecíficos que deben ser alineados y enfatiza el poder organizativo del mecanismo de precios (véase debate sobre el cálculo económico). La escuela austriaca es una escuela de pensamiento económico basada principalmente en el individualismo metodológico y en el subjetivismo. Sus recomendaciones de política económica suelen ser anti-intervencionistas y suelen promover el liberalismo económico.

Probablemente no hay dos corrientes de economía más cercanas y a la vez más distintas que la escuela de Chicago y la escuela austriaca de economía. No es un ejercicio puramente académico el reparar en las diferencias fundamentales entre ambas tradiciones, pues las consecuencias de seguir una u otra desde el punto de vista de la política económica y de la economía como disciplina son gigantescas. Veamos entonces algunos puntos esenciales que separan a Viena de Chicago. El más importante, sin duda, es la metodología. Para Chicago la economía es una ciencia al estilo de la física. Esto significa que debe proponer hipótesis y testearlas empíricamente de modo de establecer leyes de carácter universal que más adelante nueva evidencia puede eventualmente probar como falsas. La metodología de Chicago asume así que los seres humanos nos comportamos con la lógica de átomos o moléculas y que por tanto existen en economía, como en las ciencias naturales, regularidades o relaciones constantes que pueden medirse con validez estadística para realizar predicciones. La infinita recopilación de datos y la matematización de la disciplina de economía, de la que se quejara amargamente Röpke, es una consecuencia necesaria de este enfoque que pretende alcanzar niveles de certeza comparables a la física.

Para los austriacos este enfoque no solo es equivocado sino peligroso. Pues si aceptamos que los seres humanos tenemos un comportamiento “robótico” como diría Rothbard, entonces, al igual que en las ciencias duras, los expertos pueden diseñar y controlar a voluntad las variables económicas desde el poder, tal como lo haría un ingeniero que diseña y construye un puente. De ahí al socialismo hay un paso. Por algo Hayek sostendría que el libro de Friedman Essays in Positive Economics era un libro “muy peligroso” en el mismo sentido que la Teoría General de Keynes.

Los austriacos en cambio, afirman que la economía es una ciencia social que merece una metodología distinta a las ciencias naturales. Los seres humanos no nos movemos con una lógica mecánica por lo que no existen regularidades que permitan establecer leyes verificables empíricamente. Siguiendo a Ludwig von Mises, para los austriacos la economía es una ciencia a priori cuyas leyes se deducen de la estructura lógica de la acción humana y son necesariamente verdaderas. Así por ejemplo, el postulado de que en una relación de intercambio voluntaria ambas partes están esperando beneficiarse, no requiere comprobación empírica. Tampoco requiere comprobación empírica el hecho de que los seres humanos valoramos las cosas en el margen, ni la idea de que a mayor dinero en circulación e igual producción, mayor inflación. Todo eso y más se sigue de la lógica a priori de nuestras acciones. La economía puede así solo realizar predicciones cualitativas y jamás cuantitativas sobre los efectos de una determinada política económica. Y esta última a su vez no puede ser diseñada de un modo ingeneril porque el mercado es un fenómeno cuya complejidad es irreductible. Esto convierte el uso de modelos matemáticos en un ejercicio inútil por estar inevitablemente desconectado de la realidad. Donde mejor se expresa esta diferencia metodológica es en macroeconomía. A diferencia de Chicago, los austriacos no creen que haya dos esferas distintas, una donde los individuos actúan de acuerdo a leyes de oferta y demanda y otra de agregados que deben ser planificados eficientemente por expertos para que la primera funcione bien. Por eso la escuela austriaca en general rechaza la idea de políticas contracíclicas y descarta la posibilidad de una política monetaria centralizada postulando que el dinero debe ser privatizado y controlado por las leyes de oferta y demanda.

En suma, para Chicago la postura metodológica de Viena carece de rigor científico y es poco seria. Para Viena la metodología de Chicago cae en una pretensión de conocimiento imposible de alcanzar abriendo las puertas parcialmente a la planificación.

Lo interesante es que si se testea según el criterio de Chicago, cuál de las dos escuelas ha sido más acertada en sus predicciones en el último siglo, Viena lleva claramente las de ganar.

LA TEORÍA AUSTRÍACA DEL CICLO ECONÓMICO

La TACE permite identificar las diferencias esenciales entre los escenarios de crecimiento sostenible o genuino —sustentados en la acumulación previa de ahorro real— y los episodios de crecimiento insostenible o inducidos monetariamente. Estas discrepancias deben buscarse en el papel diferencial que desempeñan los ahorradores y la autoridad monetaria en cada uno de estos escenarios (Garrison, 2001).

La gráfica 1 representa la respuesta de la economía a un proceso de expansión crediticia. Se asume que las preferencias de los consumidores permanecen constantes y que la oferta monetaria está controlada por el banco central. Por tanto, la oferta de fondos prestables no sólo incluye el ahorro previamente acumulado (S), sino también los fondos monetarios suministrados por el banco central a través del sistema bancario (ΔMc).

La TACE muestra que los episodios de crecimiento insostenible surgen como consecuencia de unos tipos de interés artificialmente bajos, que resultan de un proceso de expansión del crédito bancario que no puede atribuirse a una acumulación previa de ahorro real. Cuando existe dicho proceso el tipo de interés bancario se sitúa por debajo de la tasa de interés natural o wickselliana (Wicksell, 1936 [1898]) como consecuencia del ‘efecto liquidez’ (véase Garrison, 2001). La tasa natural se define como un precio intertemporal que no depende de factores monetarios sino que es consistente con la tasa de rentabilidad real a largo plazo de las empresas, la estructura de capital y las disponibilidades de recursos de la economía. Por otro lado, es el precio que equilibra la oferta de ahorro real y la demanda de inversión siendo fiel reflejo de la tasa de preferencia temporal de los agentes.

A partir de este escenario, Hayek sostiene que la producción fluctúa porque los tipos de interés sobre los préstamos bancarios divergen de sus respectivas tasas naturales. Un proceso de expansión crediticia pone en movimiento dos distorsiones importantes en el funcionamiento de los mercados de capital. Por un lado, los ahorradores obtienen una tasa de interés inferior a su correspondiente tasa de descuento intertemporal, lo que estimula el consumo y desincentiva la acumulación de ahorro. Por otro, los empresarios que financian sus proyectos con cargo a endeudamiento pagan un tipo de interés más bajo sobre los préstamos que perciben, observándose un aumento de la inversión en proyectos de largo plazo ubicados en las primeras etapas del proceso productivo (gráfica 1), aun cuando no se disponga de los suficientes recursos reales para financiarlos. Por tanto, la inyección de dinero por medio del mercado de fondos prestables genera un diferencial negativo entre los niveles de ahorro (S) e inversión (I), que se cubre con el dinero bancario artificialmente creado (ΔMc).

La asignación de los recursos productivos entre las diferentes etapas que integran la estructura de capital de la economía responde a las alteraciones en los tipos de interés. Las empresas reaccionan de forma diferente a estos cambios según la etapa del proceso productivo en la que se encuentren. Así, su respuesta será tanto mayor cuanto más se alejen del consumo final (C) a lo largo del eje horizontal del triángulo de Hayek, también denominado eje del tiempo. Esto se debe al ‘efecto descuento temporal’: el impacto que unos tipos de interés más bajos tienen sobre el valor actual de los proyectos de inversión aumenta cuanto mayor es el tiempo requerido para su terminación (Garrison, 2001).

Por tanto, un descenso artificial de los tipos de interés vinculado a un proceso de expansión crediticia provocará una desviación de la estructura de capital de la economía hacia las primeras etapas del proceso productivo (bienes de equipo, construcción, materiales duraderos,…) en detrimento de las últimas (orientadas hacia la producción de bienes de consumo inmediato), generando una acumulación de inversiones a largo plazo que el mercado no podrá absorber.1 El resultado es un proceso de auge económico artificial e insostenible. Es decir, dado que los empresarios —inducidos por la abundancia de crédito barato— desean invertir en proyectos de largo plazo, y los consumidores prefieren ahorrar menos, habrá una pugna por los recursos reales que provocará un desplazamiento temporal de la economía más allá de su frontera de posibilidades de producción (FPP). Esta pugna por los recursos limitados, que acabará resolviéndose en favor de la demanda de inversión, suscitará un fuerte aumento de los tipos de interés que encarecerá los costos de financiamiento de las empresas.

En este contexto, muchos proyectos a largo plazo —impulsados durante la etapa de burbuja crediticia— dejarán de ser rentables y un buen número de empresas padecerán dificultades financieras o incluso la quiebra. Como resultado, aumentará el desempleo, reduciéndose los ingresos de las familias y contrayéndose el consumo. La economía entrará en una fase recesiva destinada a purgar las malas inversiones acometidas durante la etapa de expansión monetaria y crediticia precedente. Sólo cuando se complete este proceso de ajuste, la actividad económica volverá a retornar a una senda de crecimiento sostenible.

UNA REVISIÓN DE LA LITERATURA EMPÍRICA RECIENTE

Se han publicado pocos estudios econométricos que analicen la teoría austriaca del ciclo económico. Esto se debe principalmente al rechazo metodológico de los autores de la Escuela Austriaca al uso de la economía matemática y de la econometría. Los economistas austriacos, centrados tradicionalmente en el uso de la lógica deductiva a partir de axiomas autoevidentes, sostienen que no puede utilizarse la evidencia histórica y empírica para contrastar la validez universal de una teoría. Es decir, contrario al mundo de las ciencias físicas, donde las leyes de la termodinámica o de la mecánica cuántica son repetibles en condiciones controladas y basadas en hechos homogéneos, los hechos económicos son complejos, heterogéneos e irrepetibles, por lo que no pueden replicarse ni utilizarse para validar una teoría o construir leyes de la historia (Mises, 1966 [1949]).

En la tradición austriaca, el valor de una teoría está determinado por su capacidad para ofrecer explicaciones de la historia que se correspondan con los datos observables en un periodo determinado. Por tanto, dentro de este enfoque metodológico, la evidencia empírica sólo puede utilizarse para ilustrar una teoría o caracterizar episodios históricos concretos. En este sentido, durante décadas los economistas austriacos han recurrido a técnicas históricas para explicar los elementos distintivos de la TACE (Rothbard, 2000 [1962]; Butos, 1993; Hughes, 1997; Powell, 2002; Callahan y Garrison, 2003; Woods, 2009; Bocutoglu y Ekinci, 2010, entre otros autores). No obstante, en los últimos años han surgido varios trabajos econométricos que han permitido ilustrar aspectos muy relevantes de esta teoría.

LAS APORTACIONES ECONOMÉTRICAS AL ESTUDIO DEL CICLO AUSTRÍACO

En las últimas décadas varios autores han recurrido a los métodos econométricos para analizar las proposiciones de la teoría austriaca del ciclo. Uno de los primeros estudios de gran relevancia corresponde a Wainhouse (1984). Partiendo de la TACE, este autor establece una lista de nueve hipótesis acerca del impacto de los procesos de expansión crediticia sobre los tipos de interés y la estructura intertemporal del proceso productivo. Posteriormente, utilizando datos mensuales para el periodo 1959-1981, contrasta empíricamente seis de estas proposiciones recurriendo a los test de causalidad de Granger (1969).

Wainhouse obtiene varios resultados importantes. En primer lugar, muestra que los cambios en la oferta de ahorro voluntario son independientes de las variaciones en la oferta de crédito bancario, lo que refleja que el ciclo económico responde a procesos de expansión crediticia y que el dinero no es neutral. En segundo lugar, justifica que las variaciones en la oferta de crédito dan lugar a alteraciones en el tipo de interés (efecto liquidez). Por otro lado, prueba que los cambios en la tasa de concesión de créditos provocan variaciones en el output de los bienes de capital, reflejando la existencia de efectos ‘descuento temporal’ que estimulan la inversión en las primeras etapas del proceso productivo. Por último, sostiene que la ratio entre los precios de los bienes de capital y los de los bienes de consumo se comporta según las previsiones de la TACE, evidenciando la existencia de efectos ‘demanda derivada’ en la estructura productiva.

Años después, Le Roux y Levin (1998) reproducirían el trabajo de Wainhouse con datos de la economía sudafricana para el periodo 1980-1996. En línea con la teoría austriaca, estos autores sostienen que la ejecución de la política monetaria en Sudáfrica habría favorecido la expansión del crédito sin una acumulación previa de ahorro real, lo que provocó distorsiones insostenibles en la estructura del proceso productivo y dio lugar a un efecto ‘ahorro forzoso’.

Un segundo grupo de trabajos corresponde a los desarrollados por Keeler (2001a; 2001b), Carilli y Dempster (2008) y Bismans y Mougeot (2009). Estas aportaciones estudian la relación existente entre el comportamiento del producto interno bruto (PIB) real —y otras variables reales, como la inversión y el consumo (Mulligan, 2006)— y la estructura temporal de los tipos de interés. Así, Keeler (2001a) utiliza datos trimestrales de Estados Unidos para el periodo 1950-1991 y concluye que las perturbaciones monetarias causaron ciclos que se propagaron a través de las variaciones de los tipos de interés. Mediante el análisis de las correlaciones cruzadas —calculadas con diferentes retardos— entre el crecimiento de la oferta monetaria, la pendiente de la curva de rendimientos y los ajustes de la producción (medidos en desviaciones del PIB real respecto de su tendencia) y de la capacidad de utilización (calculada como la ratio entre la tasa de capacidad de utilización en las industrias de procesamiento primario y en las industrias de procesamiento avanzado), este autor encuentra que hay una relación positiva contemporánea, que se extiende hasta el segundo trimestre, entre los procesos de expansión monetaria y la pendiente de la curva de rendimientos. Igualmente, advierte que la producción agregada y la capacidad de utilización responden positiva y significativamente —pero con un retardo de tres o cuatro trimestres— a un aumento de la pendiente de la curva de rendimientos. Este último resultado es coherente con la idea de que un descenso de los tipos de interés a corto plazo provoca una reasignación de los recursos hacia procesos de producción más intensivos en capital. No obstante, si bien este efecto se mantiene hasta transcurridos doce trimestres, su intensidad se va atenuando hasta desaparecer por completo.

A pesar de que estos resultados son consistentes con la TACE, Keeler sostiene que no pueden descartarse otras explicaciones alternativas como la teoría friedmaniana del ciclo. Sin embargo, si algo diferencia al enfoque austriaco de ésta u otras aportaciones similares es que propone una teoría del ciclo endógeno conforme a la hipótesis de que las variaciones inducidas en los precios relativos y en el uso de recursos son el mecanismo de propagación esencial de las fluctuaciones cíclicas. Así, un descenso del tipo de interés monetario por debajo de su nivel natural sólo puede tener efectos positivos temporales: las distorsiones inducidas en la estructura de capital y la escasez de recursos productivos resultante provocarán que la expansión inicial se transforme endógenamente en una recesión. En este sentido, Keeler muestra que el patrón de correlaciones —primero positivas y luego negativas— observado entre las desviaciones del PIB real y la ratio de capacidad de utilización confirma la influencia de los procesos de asignación de recursos en el comportamiento de la actividad económica.

En línea con el trabajo anterior, Keeler (2001b) plantea un modelo de vectores autorregresivos (VAR) que considera el comportamiento cíclico de la producción agregada, incluye la existencia de perturbaciones monetarias y analiza las respuestas de los precios relativos a las variaciones de los tipos de interés como mecanismo de propagación del ciclo. Este modelo estima la existencia de un efecto liquidez significativo como consecuencia de un choque monetario exógeno. La alteración de la pendiente de la curva de rendimientos resultante estimula un patrón de comportamiento de los precios relativos, de la asignación de los recursos y de la actividad económica, coherente con la TACE. En particular, las alteraciones microeconómicas de la estructura de capital transmiten el choque monetario inicial a la producción, generando efectos reales permanentes que refutan la hipótesis de neutralidad del dinero.

Por otro lado, Carilli y Dempster (2008) tratan de reforzar el estudio de Keeler (2001a) mostrando la existencia de puntos de inflexión endógenos en el efecto de los diferenciales de tipos de interés sobre el PIB real. Con base en datos trimestrales de Estados Unidos para el periodo 1959-2007 y recurriendo a los contrastes de causalidad de Granger y a modelos VAR, estos autores ilustran la existencia de dos relaciones causales esenciales en la teoría austriaca. A saber: 1) las variaciones en las reservas inducidas por el banco central provocan una divergencia entre la tasa de interés natural y el tipo de interés monetario, y 2) esta divergencia da lugar a un ciclo económico expansivo-recesivo. Posteriormente, utilizando un modelo de retardos distribuidos polinomiales (Almon, 1965) muestran que el impacto inicial de un aumento del diferencial de tipos de interés sobre el PIB real es positivo, pero tiende a revertirse a medida que el mercado identifica los malos procesos de inversión.

De igual modo, Bismans y Maugeot (2009) amplían el análisis de Keeler (2001a) con base en datos agregados de cuatro países (Alemania, Estados Unidos, Reino Unido y Francia) durante el periodo 1980-2006, para estudiar la relación existente entre las desviaciones cíclicas del PIB real (medidas en desviaciones respecto de su tendencia) y la pendiente de la curva de rendimientos, la composición del gasto agregado (C/I), y los precios relativos. A partir de un modelo de datos de panel con efectos fijos, estos autores concluyen que un aumento de la pendiente de la curva de rendimientos implica una aceleración del PIB real para alcanzar su nivel de tendencia. No obstante, ese efecto tiende a remitir a medida que el tipo de interés a corto plazo converge hacia su nivel natural o de largo plazo.

Por último, Mulligan (2006) ilustra la existencia de relaciones de cointegración entre el gasto de consumo de Estados Unidos y la pendiente de la curva de rendimientos entre 1959 y 2003. Este autor señala que la estructura de los tipos de interés prevaleciente afecta la asignación de recursos entre las diferentes etapas del proceso productivo, aproximadas por las alteraciones observadas en el comportamiento del consumo y la inversión. Por otro lado, muestra que un descenso de los tipos de interés a corto plazo da lugar a una estructura de capital más compleja y a un descenso de la producción de bienes de consumo inmediato.

En general, la principal limitación de estos trabajos es que continúan utilizando datos de producción excesivamente agregados, lo que impide ver el comportamiento diferencial de la estructura intertemporal del capital en las fases expansivas y recesivas del ciclo económico. Sin embargo, la teoría austriaca subraya como un factor de propagación esencial del ciclo las distorsiones microeconómicas que sufre la estructura productiva como consecuencia de los procesos de inflación monetaria y crediticia. Consciente de esta limitación, Cotter (2010) recurre al modelo de Almon para determinar la existencia de puntos de inflexión endógenos en el efecto de las oscilaciones del diferencial de tipos de interés sobre diversos sectores productivos que integran la estructura de capital de la economía estadounidense.

En línea con la TACE, este autor muestra que un aumento del diferencial de intereses tiene un efecto positivo inicial sobre todos los segmentos que integran el proceso productivo. No obstante, con el transcurso del tiempo ese impacto tiende a revertirse. Además, el efecto expansivo inicial tiende a diluirse antes en las industrias productoras de bienes de consumo que en aquellas situadas en las primeras etapas de la producción. Por último, concluye que la expansión inducida es mayor en los sectores productores de bienes de capital que en los destinados a la producción de bienes de consumo.2

Mulligan (2002; 2006) y Young (2005) representan un tercer grupo de aportaciones dentro de la literatura econométrica sobre ciclo austriaco. Estos autores sostienen que los tipos de interés señalizan qué estructuras de capital son rentables, y que por ello provocan una reasignación de los factores entre las diferentes etapas que integran el proceso productivo. Aunque los procesos de producción tienen estructuras de capital heterogéneas difíciles de medir, los cambios en ellos se inician con la reasignación del factor trabajo que acompaña a los movimientos del capital. Así, Garrison (2001: 53) sostiene que los cambios en los tipos de interés provocan que la demanda de trabajo aumente en algunas etapas del proceso productivo en detrimento de otras. Estos movimientos en el empleo serán los que permitan impulsar la nueva estructura de capital.

A partir de este razonamiento, Mulligan (2002) utiliza el modelo del triángulo de Hayek para determinar cómo las variaciones de los tipos de interés afectan a la estructura de capital. No obstante, este autor contrasta el modelo de Hayek utilizando el factor trabajo como variable proxy al capital, más heterogéneo y difícil de medir.

Mulligan sostiene que el triángulo de Hayek ofrece una explicación a priori de cómo debería comportarse la estructura de capital de una economía en respuesta a las alteraciones de los tipos de interés. Así, debería observarse una relación inversa (directa) entre el empleo de las primeras (últimas) etapas del proceso productivo —más (menos) intensivas en capital— y el tipo de interés de mercado.3 Utilizando datos desagregados de empleo correspondientes a nueve sectores productivos de la economía estadounidense entre 1959 y 2000, y manejando cinco series de tipos de interés a diferentes vencimientos, este autor recurre a técnicas de cointegración y a modelos de corrección de error para corroborar que el triángulo de Hayek permite explicar el patrón de asignación de recursos observado en Estados Unidos durante el periodo considerado.

Young (2005) propone un ejercicio similar mediante el uso de datos trimestrales de reasignación4 del empleo a nivel industrial y el tipo de interés de los fondos federales como indicador de política monetaria entre 1972 y 1993. A partir de un modelo dinámico de datos de panel con efectos fijos, este autor corrobora la existencia de un “canal hayekiano” de reasignación del empleo en respuesta a las variaciones de la política monetaria. No obstante, si bien el resultado es estadísticamente significativo, el efecto económico resulta ser muy moderado, por lo que concluye que la TACE sólo ofrece una explicación mínima de las reasignaciones del empleo industrial observadas en Estados Unidos entre 1972 y 1993.

Finalmente, una última contribución reciente y relativamente novedosa corresponde a Young (2011). Este autor caracteriza la estructura productiva de Estados Unidos entre 2002 y 2009 recurriendo a las cuentas input-ouput a nivel industrial publicadas por el Bureau of Economic Analysis. Después de utilizar el llamado ‘requerimiento de producción industrial total de un sector productivo’ (TIOR)5 para medir el grado de complejidad de la estructura de capital de la economía estadounidense, Young alcanza resultados consistentes con el enfoque austriaco del ciclo. Así, concluye que la estructura productiva de este país se amplió con las expansiones monetarias iniciadas en 2002, para posteriormente contraerse durante la recesión de 2007 a 2009.

UNA APLICACIÓN DEL ENFOQUE AUSTRÍACO DEL CICLO A LA ECONOMÍA ESTADOUNIDENSE, 1988-2010

Tras la crisis rusa de 1998 y su impacto sobre la quiebra del fondo de cobertura Long-Term Capital Management en agosto del mismo año, el Sistema de la Reserva Federal comenzó a expandir agresivamente la oferta monetaria —que llegó a situarse en tasas de crecimiento anuales de la MZM (dinero de vencimiento cero) superiores a 10%— entre 1998 y finales de 1999. Poco después, con la crisis de las tecnológicas y la recesión de 2001 el tipo de interés objetivo de los fondos federales se redujo desde 6.25% en 2001 hasta 1% entre 2003 y 2004 (alcanzando valores reales negativos durante un periodo de dos años y medio), y el crecimiento de la oferta monetaria alcanzó niveles superiores a 15%, disparándose hasta 20% tras los atentados del 11 de septiembre de 2001.

En este escenario, los procesos de expansión monetaria y crediticia concomitantes encontraron mayoritariamente su salida mediante el mercado inmobiliario. Así, mientras que los préstamos comerciales e industriales se incrementaron 23.21% (desde 1 055 hasta 1 300 miles de millones de dólares) entre 2000 y 2007, los préstamos inmobiliarios lo hicieron en 119.48% (desde 1 576 hasta 3 459 miles de millones de dólares). Como resultado, entre 2000 y 2003 los tipos hipotecarios se situaron en sus niveles más bajos en treinta años.

El brusco ascenso del financiamiento hipotecario y los “efectos Cantillón” concomitantes —el precio de la vivienda aumentó 103% entre 2001 y 2006 según el índice S&P Case-Shiller 20— provocarían un auge desproporcionado y artificial en el sector de la construcción. Sin embargo, este escenario cambió definitivamente a partir de 2004, año en el que la Fed comenzó a elevar el tipo objetivo de los fondos federales alarmada por un posible aumento de las tensiones inflacionarias. El tipo de intervención pasó de 1 a 5.25 por ciento entre 2004 y 2007, y el precio de la vivienda inició un descenso de más de 50% entre 2006 y 2011.

Hipótesis de partida: mecanismos de impulso y de propagación del ciclo

El análisis de los ciclos económicos expansivo-recesivos de Estados Unidos entre 1988 y 2010 requiere dividir las hipótesis de partida en dos bloques que tengan en cuenta la separación entre los mecanismos de impulso y de propagación del ciclo económico. Respecto a los mecanismos de impulso, un modelo empírico de la TACE debería mostrar que:6

1) Los procesos de expansión monetaria y crediticia (ΔMs) orquestados por los bancos centrales provocan una divergencia entre la tasa de interés natural (in) y el tipo de interés vigente en el mercado de crédito (im) como consecuencia del ‘efecto liquidez’.

2) Este diferencial de tipos de interés causa con cierto retardo una alteración artificial de la estructura de capital que favorece la inversión en las primeras etapas del proceso productivo (bienes de equipo, construcción, materiales duraderos,…), más intensivas en tiempo y capital, en detrimento de las últimas, más próximas al consumo final.

3) Por último, como consecuencia de los puntos anteriores, debería observarse una alteración de la ratio entre el Índice de Producción Industrial (IPI) y su nivel de tendencia.

El segundo grupo de hipótesis correspondería a los mecanismos de propagación del ciclo expansivo-recesivo que influyen asimismo en su amplitud —o volatilidad de las variaciones cíclicas observadas— y persistencia —o autocorrelación en las desviaciones cíclicas calculadas respecto de su tendencia a largo plazo.7 La teoría del ciclo monetario endógeno subraya que:

4) El aumento inicial del diferencial de tipos de interés —aproximado por la pendiente de la curva de rendimientos— tenderá a revertirse a medida que afloren las restricciones de recursos vinculadas al ciclo monetario expansivo original. Por tanto, si en las primeras fases del ciclo económico las variaciones en la oferta monetaria estarían positivamente relacionadas con la pendiente de la curva de rendimientos, esta relación tendería a revertirse y a tornarse negativa con el transcurso del tiempo.

5) Las alteraciones inducidas en la estructura intertemporal del capital caracterizan al patrón de evolución del ciclo económico. Dado que el uso de los recursos productivos responde esencialmente a las variaciones en la pendiente de la curva de rendimientos, se espera que la ratio de producción entre las primeras y las últimas etapas del proceso productivo aumente en los albores del ciclo expansivo, pero remita a medida que el mercado vaya descubriendo los errores de inversión inducidos por la abundancia de crédito barato.

6) Finalmente, como resultado de los puntos anteriores, debería observarse una reversión endógena y un fuerte deterioro de la ratio entre el IPI y su nivel de tendencia.

Los datos

Con el objeto de contrastar las hipótesis relativas a los mecanismos de impulso y propagación del ciclo, se utilizan datos trimestrales de dinero, tipos de interés y producción industrial correspondientes a diferentes sectores de la economía estadounidense entre 1988 y 2010. Todas las series proceden de la base de datos Fred del Banco de la Reserva Federal de San Luis,8 excepto las cifras de construcción, que se extraen de la Junta de Gobernadores del Sistema de la Reserva Federal.9 Las variables analizadas, excepto los tipos de interés, se miden en desviaciones respecto de su tendencia (calculada por medio del filtro de Hodrick y Prescott) para asegurar su estacionariedad.10

El dinero

Se utiliza el comportamiento cíclico de la MZM (MZMSL) —medido en desviaciones respecto de su tendencia (trend)— como indicador de la orientación y del grado de laxitud de la política monetaria mantenida por la Reserva Federal. Las desviaciones cíclicas de la MZM se obtienen a partir de la expresión ΔMZMt = ln(MZMt/trendMZMt).

La pendiente de la curva de rendimientos

Los economistas de la Escuela Austriaca sostienen que los procesos de expansión monetaria y crediticia sitúan los tipos de interés monetarios por debajo de sus niveles naturales o wicksellianos, suscitando la formación de ciclos económicos expansivo-recesivos. No obstante, dado que la tasa de interés natural no puede medirse directamente es necesario recurrir a aproximaciones de la misma. En la literatura académica pueden observarse tres opciones:

a) Por un lado, en la literatura del mainstream suele tomarse la tasa de crecimiento real de la economía como una proxy a la tasa de interés natural (Laubach y Williams, 2003). No obstante, los autores austríacos rechazan esta opción por considerar que la tasa de crecimiento de la actividad económica se ve afectada por la orientación de la política monetaria (Carilli y Dempster, 2008).

b) Alternativamente, partiendo de las aportaciones de Rothbard 2000 [1962], los economistas austriacos prefieren pensar en la tasa de interés natural como reflejo de las preferencias intertemporales de los agentes (Carilli y Dempster, 2008; Cotter, 2010). Por tanto, utilizan la ratio ahorro-consumo como aproximación a la tasa de interés wickselliana.

c) Por último, autores como Keeler (2001a), Mulligan (2002; 2006), Bismans y Mougeot (2009), o Bocutoglu y Ekinci (2010), recurren al tipo de interés a largo plazo como estimación de la tasa de interés natural. Particularmente, consideran la pendiente de la curva de rendimientos como aproximación al diferencial entre la tasa de interés natural —definida como una variable a largo plazo que no depende de factores monetarios y que es consistente con la tasa de rentabilidad real de las empresas— y el tipo de interés del mercado de crédito a corto plazo.

Keeler (2001a) muestra que las variaciones en los tipos de interés a corto plazo son temporales y volátiles, estando especialmente dominadas por el tono de la política monetaria. Por el contrario, los cambios en los tipos de interés a largo plazo son lentos, de larga duración y volatilidad reducida, por lo que su comportamiento podría bien equipararse al de la productividad marginal del capital. Igualmente, teniendo en cuenta la amplitud del periodo de vida de los bienes de capital, su financiamiento se produciría en los mercados de crédito a largo plazo a tipos consistentes con la tasa de interés natural. En este sentido, Williams (2003) sostiene que los tipos de interés a largo plazo tenderían a converger hacia cierto nivel natural o de equilibrio, al margen del comportamiento de las variables monetarias.

Partiendo de las aportaciones de Keeler (2001a), Bismans y Mougeot (2009), o Bocutoglu y Ekinci (2010), este trabajo recurre al diferencial entre la tasa de rentabilidad de los bonos a 10 años (DGS10) y el tipo de los bonos a tres meses (GS3M) como una aproximación al diferencial entre la tasa de interés natural y el tipo vigente en el mercado de crédito a corto plazo. Este diferencial se calcula a partir de la expresión: DIFt = ln[(1 + i10a)t/(1 + i3m)t].

La estructura del proceso productivo y las fluctuaciones de la actividad económica

La TACE establece que en las primeras etapas del ciclo monetario expansivo debería observarse un aumento relativo de la producción en aquellos sectores que, siendo más intensivos en tiempo y capital, son más sensibles a las variaciones en la pendiente de la curva de rendimientos: bienes de equipo, bienes de consumo duradero como la construcción, o materiales duraderos. El auge de estos sectores se produciría en detrimento de aquellos destinados a la producción de bienes de consumo inmediato. No obstante, esta relación entre las primeras y las últimas etapas del proceso productivo tendería a deteriorarse con el transcurso del tiempo.

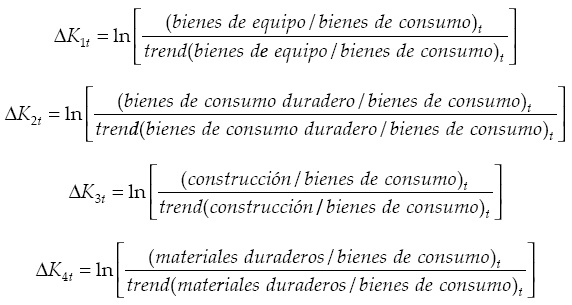

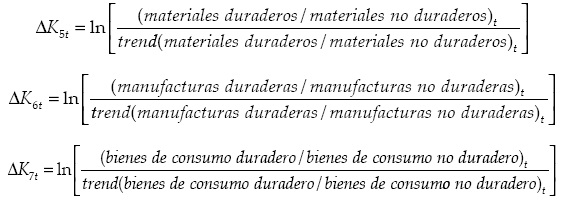

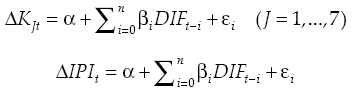

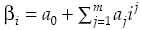

Mientras que las fluctuaciones de la actividad económica agregada se miden a partir de las desviaciones del Índice de Producción Industrial (INDPRO) respecto de su tendencia (ΔIPIt), las oscilaciones cíclicas en la estructura productiva se estiman a partir de las ratios:

Donde los índices de producción de bienes de equipo (IPBUSEQ), bienes de consumo duradero (IPDCONGD), construcción (B54100), y materiales duraderos (IPDMAT), ilustran las etapas más alejadas del proceso productivo, mientras que el índice de producción de bienes de consumo (IPCONGD) representa las etapas más próximas al consumo final (véase Cotter, 2010).

Por otro lado, se asume que las variaciones en la pendiente de la curva de rendimientos deberían tener un efecto estadísticamente significativo sobre las ratios ΔK5t (materiales duraderos/ materiales no duraderos), ΔK6t (manufacturas duraderas/manufacturas no duraderas) y ΔK7t (bienes de consumo duradero/bienes de consumo no duradero). Es decir, dado que, supuestamente, las empresas destinadas a la producción de bienes duraderos dentro de cada sector (materiales, manufacturas y bienes de consumo) requerirían más tiempo y capital que las empresas orientadas hacia la producción de bienes no duraderos, un aumento de la pendiente de la curva de rendimientos debería tener un efecto positivo inicial sobre las ratios:

Contrastación de los mecanismos de impulso (hipótesis 1 a 3)

Antes de contrastar las hipótesis correspondientes a los mecanismos de impulso del ciclo, el cuadro A1 del apéndice muestra los resultados de las pruebas de raíces unitarias que indican que todas las variables consideradas son estacionarias al menos al nivel de significatividad de 5%. A partir de estos valores, el estudio de los mecanismos de impulso puede resumirse en la secuencia:

• ΔMZMt causa en el sentido de Granger a DIFt.

• DIFt causa en el sentido de Granger a ΔKj (donde J = 1,…,7).

• DIFt causa en el sentido de Granger a ΔIPIt.

La causalidad de Granger mide una situación en la que una variable cambia constantemente y de manera predecible antes de que otra lo haga. En concreto, se dice que una variable X causa en el sentido de Granger a otra variable Y, si la predicción de Y mejora comparativamente utilizando valores pasados tanto de X como de Y, que si sólo se utilizan valores pasados de Y. Esta definición es objeto de críticas en la literatura académica ya que restringe la idea de causalidad al concepto de ‘predictibilidad incremental’. Así, se señala que la causalidad implica predictibilidad pero ésta no entraña necesariamente causalidad. No obstante, aunque un resultado favorable de la prueba de Granger no pruebe de manera indefectible la existencia de una relación causal entre variables, sí ofrece cierta evidencia empírica de la misma.

Hipótesis 1. Las alteraciones de la oferta monetaria causan variaciones en la pendiente de la curva de rendimientos (ΔMZMt ⇒ DIFt) como consecuencia del efecto liquidez

La columna 1 del cuadro A2 del apéndice muestra que los resultados de los contrastes de causalidad entre ΔMZMt y DIFt son consistentes teniendo en cuenta que en la mayoría de los retardos analizados el valor del estadístico F es significativo al menos al nivel de 5%.11 Estos resultados ofrecen evidencia empírica de que las oscilaciones cíclicas de la MZM causan en el sentido de Granger las variaciones de la pendiente de la curva de rendimientos.

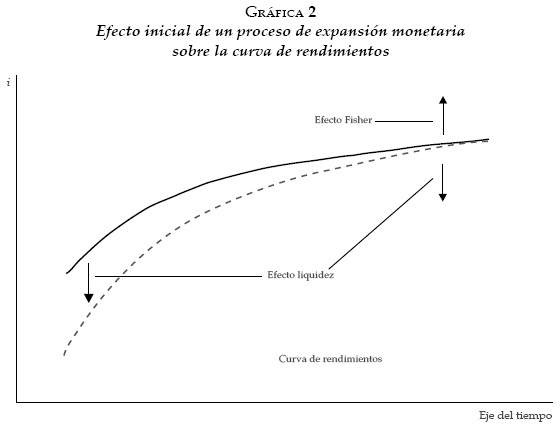

Así, los procesos de expansión monetaria y crediticia tienen dos efectos contrarios sobre el diferencial de tipos de interés. Por un lado, el efecto liquidez ejerce una presión a la baja sobre toda la curva de rendimientos. Por otro, las expectativas de inflación vinculadas al efecto Fisher contrarrestan —llegando incluso a anular— las presiones bajistas sobre los tipos de interés a largo plazo (véase la gráfica 2).12 Por tanto, aunque la Fed puede ejercer un control directo sobre las tasas de interés a corto plazo su influencia sobre los tipos a largo plazo es mucho más limitada.

En este sentido, Bernanke (1990) prueba que los tipos de interés a corto plazo están mucho más relacionados con las alteraciones de la oferta monetaria que los tipos a largo, lo que a su vez influye en la correlación existente entre la cantidad de dinero y la pendiente de la curva de rendimientos. El hecho de que los tipos de interés a largo plazo apenas respondan a los cambios de la política monetaria los convierte en una buena aproximación a la tasa de interés natural.

La gráfica 3 muestra la intensa correlación —superior a 0.80— observada entre el tono de la política monetaria y el diferencial de tipos de interés durante el periodo 1988-2010.13 Esta representación ilustra las fuertes expansiones monetarias —resultantes en aumentos significativos de la pendiente de la curva de rendimientos— adoptadas por la Reserva Federal en los periodos recesivos comprendidos entre mediados de 1990 y principios de 1991, los últimos trimestres de 2000 y 2001, y diciembre de 2007 a mediados de 2009. Igualmente, pueden observarse los profundos descensos del diferencial de tipos de interés —vinculados a contracciones de la MZM— durante las etapas expansivas comprendidas entre 1988 y finales de 1989, mediados de 1999 y el último trimestre de 2000, y los primeros trimestres de 2004 y 2007. Estos resultados manifiestan el marcado carácter anticíclico de la política monetaria de la Fed durante el periodo analizado.

Hipótesis 2. Las variaciones en la pendiente de la curva de rendimientos causan alteraciones en la estructura productiva de la economía (DIFt ⇒ ΔKJt)

TACE subraya como un factor de transmisión esencial del ciclo a las distorsiones que en escala microeconómica sufre la estructura de capital como consecuencia de los procesos de expansión monetaria y crediticia. Los resultados de la columna 2 del cuadro A2 muestran que las variaciones en la pendiente de la curva de rendimientos (DIFt) anteceden a los cambios en la ratio ΔK1t (bienes de equipo/bienes de consumo), sin que aparentemente puedan observarse efectos de retroalimentación entre las variables consideradas. Estos resultados son consistentes con la idea de que el diferencial de tipos de interés afecta a la estructura productiva de la economía estadounidense, incidiendo especialmente en aquellos sectores que se sitúan en las primeras etapas del proceso productivo, más intensivos en tiempo y capital.

Por el contrario, la columna 3 revela la ausencia de causalidad entre DIFt y ΔK2t (bienes de consumo duradero/bienes de consumo).14 Si bien este resultado difiere del anterior, puede justificarse partiendo de la base de que la producción de bienes de consumo duradero no incluye la actividad relativa al sector de la construcción, sino la fabricación de computadoras, equipos de audio y video, electrodomésticos, y vehículos de tracción mecánica. Sin embargo, como pudo observarse al comienzo de esta sección, la expansión crediticia orquestada por la Fed especialmente a partir del año 2001, se canalizó mayoritariamente hacia el mercado hipotecario provocando un fuerte auge en el sector inmobiliario en detrimento de otros sectores destinados a la producción de bienes de consumo en general.

Partiendo de esta premisa, la columna 4 contrasta la existencia de una posible relación causal entre DIFt y ΔK3t (comportamiento cíclico de la ratio construcción/bienes de consumo). Como puede comprobarse, la hipótesis de ausencia de causalidad en el sentido de Granger se rechaza en la mayoría de los retardos considerados, lo que sugiere que las variaciones en la pendiente de la curva de rendimientos ejercieron un efecto diferencial sobre el comportamiento del sector de la construcción respecto al de la producción de bienes de consumo durante el periodo analizado.

Igualmente, la columna 5 muestra que el diferencial de tipos de interés causa en el sentido de Granger a la ratio ΔK4t (materiales duraderos/bienes de consumo), sin que pueda observarse una relación bidireccional entre estas variables. Finalmente, las columnas 6 y 7 ofrecen evidencia empírica de que las variaciones en la pendiente de la curva de rendimientos anteceden al comportamiento de las ratios ΔK5t (materiales duraderos/materiales no duraderos) y ΔK6t (manufacturas duraderas/manufacturas no duraderas), ilustrando la hipótesis de que los cambios en la pendiente de la curva de rendimientos tienen un efecto diferencial sobre la producción de los elementos más intensivos en tiempo y capital dentro de sus correspondientes sectores productivos.

Hipótesis 3. Las variaciones en la pendiente de la curva de rendimientos causan a las oscilaciones cíclicas de la actividad agregada industrial (DIFt ⇒ ΔIPIit)

Por último, la columna 8 ofrece evidencia de que las variaciones en la pendiente de la curva de rendimientos anteceden a las oscilaciones cíclicas del IPI de Estados Unidos durante el periodo objeto de estudio. No obstante, la existencia de una manifiesta relación de causalidad inversa entre estas variables (ΔKit⇒ DIFt), es sintomática del marcado carácter anticíclico de la política monetaria adoptada por la Reserva Federal durante el periodo 1988-2010.

Análisis de los mecanismos de propagación del ciclo (hipótesis 4 a 6)

Los contrastes de la sección anterior evidencian que el tono de la política monetaria incide en la pendiente de la curva de rendimientos. Ésta, a su vez, causa alteraciones en la estructura de capital de la economía provocando que el choque monetario inicial se transmita al proceso productivo representado por el índice de producción industrial.

No obstante, la TACE va más allá de la mera afirmación de que las variaciones de la pendiente de la curva de rendimientos anteceden al comportamiento cíclico de la producción y generan alteraciones en la estructura de capital de la economía. También predice que un aumento artificial del diferencial de tipos de interés sólo puede tener efectos positivos temporales sobre la actividad económica (véase la gráfica 1). Es decir, las distorsiones inducidas en la estructura productiva y las restricciones de recursos resultantes provocarán que el auge inicial se torne en recesión a medida que el mercado vaya descubriendo las malas inversiones inducidas por las políticas de laxitud monetaria y la abundancia de crédito barato.

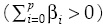

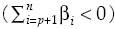

En este sentido, constatar la existencia de puntos de inflexión endógenos en el efecto de la pendiente de la curva de rendimientos sobre la estructura del proceso productivo y el comportamiento de la producción agregada revelaría la existencia de ciclos económicos que se autoperpetúan en línea con las aportaciones del enfoque austriaco. Para formalizar este proceso, se especifica un modelo de retardos distribuidos polinomiales (Almon, 1965) de las variables de producción (ΔK1t, …, AK7t, ΔIPIt ) como función de n rezagos del diferencial de tipos de interés:

donde  . Además de los m + 1 parámetros del polinomio, hay dos incógnitas que deben determinarse: la longitud de los retardos (n) y el grado del polinomio (m) utilizado para estimar el valor de las betas. Con base en Greene (1999), ambas incógnitas se seleccionan a partir del valor del y de los criterios de información de Akaike y Schwartz.

. Además de los m + 1 parámetros del polinomio, hay dos incógnitas que deben determinarse: la longitud de los retardos (n) y el grado del polinomio (m) utilizado para estimar el valor de las betas. Con base en Greene (1999), ambas incógnitas se seleccionan a partir del valor del y de los criterios de información de Akaike y Schwartz.

Tomando como referencia el modelo de ciclo económico contenido al principio de este trabajo, un proceso de expansión monetaria en una economía que se sitúa en su FPP provocaría un desplazamiento insostenible de la actividad económica más allá de la misma. Así, partiendo de la gráfica 1, Carilli y Dempster (2008) y Cotter (2010) sostienen que un aumento artificial de la pendiente de la curva de rendimientos estimularía un ciclo expansivo inicial  , seguido de un periodo recesivo

, seguido de un periodo recesivo  . No obstante, estos autores no consideran la posibilidad de que los bancos centrales expandan la oferta monetaria en las etapas recesivas del ciclo —es decir, situándose la economía por debajo de su FPP—, y que el efecto de estas medidas se manifieste con cierto retardo de duración variable.15 En este caso el patrón de evolución temporal de los βi podría mostrar un perfil diferente en sus primeros retardos.

. No obstante, estos autores no consideran la posibilidad de que los bancos centrales expandan la oferta monetaria en las etapas recesivas del ciclo —es decir, situándose la economía por debajo de su FPP—, y que el efecto de estas medidas se manifieste con cierto retardo de duración variable.15 En este caso el patrón de evolución temporal de los βi podría mostrar un perfil diferente en sus primeros retardos.

Hipótesis 4. La pendiente de la curva de rendimientos tiende a revertirse a medida que afloran las restricciones de recursos ocasionadas por el ciclo monetario expansivo inicial

El cuadro A3 presenta los coeficientes de correlación observados entre el diferencial de tipos de interés en el periodo t y diferentes retardos (t — i) del comportamiento cíclico de la MZM. Las primeras correlaciones positivas confirman que la expansión monetaria genera un efecto liquidez que es estadísticamente significativo hasta el cuarto trimestre, provocando un aumento de la pendiente de la curva de rendimientos. Sin embargo, a partir del octavo trimestre los coeficientes de correlación se tornan negativos siendo estadísticamente significativos entre los trimestres decimotercero y decimoquinto. Este resultado sería consistente con la idea de que la pendiente de la curva de rendimientos tiende a revertirse a medida que afloran las restricciones de recursos vinculadas al ciclo monetario expansivo inicial. No obstante, no debería olvidarse que la propia intervención de la Fed para contrarrestar las tensiones inflacionarias vinculadas a la inyección de medios fiduciarios, podría acentuar esta tendencia reforzando las bases de la ulterior recesión.

Hipótesis 5. La ratio expansiva entre las primeras y las últimas etapas del proceso productivo tiende a revertirse a medida que el mercado descubre los errores de inversión impulsados por la burbuja crediticia

Las expansiones monetarias iniciadas en las fases recesivas del ciclo provocan la formación de una burbuja crediticia que estimula la sobreinversión en proyectos de larga duración, distorsionando la estructura de capital de la economía. El resultado es un escenario de crecimiento insostenible: las nuevas inversiones son asignativamente ineficientes dado que no responden al volumen de recursos reales de la economía ni a las preferencias intertemporales de los consumidores. En este escenario, cuando las limitaciones de recursos afloran y suscitan una elevación y un aplanamiento de la curva de rendimientos, gran parte de los proyectos de larga duración acometidos en las etapas de economía de burbuja dejan de ser rentables y se deben liquidar. Es entonces cuando la ratio inicialmente expansiva entre las primeras y las últimas etapas del proceso productivo tiende a revertirse endógenamente, llegando a observarse un fuerte deterioro de la misma en las fases recesivas del ciclo.

Las columnas 1 a 7 del cuadro A4 muestran la relación existente entre las ratios que ilustran el comportamiento cíclico de la estructura intertemporal del capital (ΔKjt) y la pendiente de la curva de rendimientos después de haber efectuado los correspondientes ajustes para evitar los problemas derivados de la existencia de autocorrelación residual, que a su vez sería reflejo de la propia persistencia del ciclo económico.16 Dados los valores de los y de los criterios de información de Akaike y Schwartz, y con el objeto de homogeneizar los resultados, en todos los casos se optó por un polinomio de orden tres con veinte retardos.

A partir de la relación observada entre el diferencial de tipos de interés y el comportamiento cíclico del índice de producción industrial (ΔIPIt) —que permite definir las áreas de recesión, recuperación y expansión, y ralentización y recesión de las gráficas siguientes—, la gráfica 4 sugiere que en las fases expansivas del ciclo monetario y crediticio hay un auge de las primeras etapas del proceso productivo (bienes de equipo, construcción y materiales duraderos) en detrimento de las últimas (bienes de consumo) como consecuencia del efecto descuento temporal. Por el contrario, en los escenarios recesivos son las etapas más intensivas en tiempo y capital las que tienden a contraerse en mayor medida conforme el mercado descubre los errores de inversión inducidos por los procesos de expansión crediticia precedentes.

Por otro lado, la gráfica 4 revela que los efectos de una alteración de la pendiente de la curva de rendimientos son inicialmente negativos sobre todas las ratios que ilustran el comportamiento de la estructura de capital de la economía (ΔKjt), lo que sugiere un uso anticíclico de la política monetaria por parte de la Reserva Federal. No obstante, como norma general, esta relación tiende a amortiguarse entre el tercer y el cuarto trimestres llegando a ser positiva. La reversión en el valor de las betas respecto a los trimestres iniciales reflejaría el efecto expansivo retardado —que a su vez resultaría de la propia persistencia del ciclo económico— que un aumento del diferencial de tipos de interés tendría sobre las primeras etapas del proceso productivo en relación con las últimas. No obstante, en las postrimerías del ciclo expansivo este efecto tendería a amortiguarse llegando a ser negativo en los albores de la recesión. Debe subrayarse que el patrón expansivo-recesivo observado sería especialmente significativo en el sector de la construcción (ΔK3t), reflejando la formación de la burbuja inmobiliaria previa a 2007 y su posterior estallido. Por otro lado, en línea con los resultados de la hipótesis dos, no existe un efecto estadísticamente significativo de los diferenciales de tipos de interés sobre el comportamiento de la ratio ΔK2t (bienes de consumo duradero/bienes de consumo).

Por último, la gráfica 5 muestra que la pendiente de la curva de rendimientos tiene un efecto amplificado positivo (negativo) sobre la producción de carácter duradero en los sectores de materiales (ΔK5t), manufacturas (ΔK6t) y bienes de consumo (ΔK7t), durante las fases expansivas (recesivas) del ciclo. Sin embargo, una vez más, este efecto no es estadísticamente significativo en el caso de la ratio ΔK7t, que refleja el comportamiento de la producción de bienes de consumo duradero respecto a la fabricación de bienes de consumo no duradero.

Hipótesis 6. El ciclo expansivo del IPI tiende a revertirse a medida que el mercado descubre los errores de inversión inducidos por los procesos de expansión crediticia

La literatura empírica sostiene que la mayoría de los episodios recesivos (expansivos) suelen ir precedidos por un profundo declive (aumento) en la pendiente de la curva de rendimientos o una inversión de la misma. Estrella y Hardouvelis (1991) muestran que el diferencial de tipos de interés entre los títulos del Tesoro permite predecir el ciclo estadounidense en horizontes comprendidos entre cuatro y seis trimestres. En este sentido, en línea con las aportaciones de éstos y otros autores, puede concluirse que los ciclos recesivos (expansivos) suelen estar precedidos, con varios trimestres de antelación, por fuertes descensos (elevaciones) de la pendiente de la curva de rendimientos, convirtiéndose en un indicador adelantado de las oscilaciones cíclicas de la producción.17

La gráfica 4 y la columna 8 del cuadro A4 proporcionan evidencia de la existencia de un punto de inflexión endógeno en el efecto del diferencial de tipo de interés sobre el comportamiento cíclico del IPI. En este sentido, como en los casos anteriores, puede observarse que una elevación de la pendiente de la curva de rendimientos estimula la producción industrial con cierto retardo. No obstante, con el transcurso del tiempo este efecto tiende a desvanecerse llegando a ser negativo a medida que el mercado descubre los malos procesos de inversión inducidos por la burbuja crediticia precedente. De este modo, la economía transita de un periodo de auge a otro recesivo que estimulará un nuevo uso expansivo de la política monetaria.

CONCLUSIONES

Mientras que la teoría monetarista pretende impedir las recesiones mediante el uso activo de instrumentos de política monetaria, el enfoque austriaco trata de evitar los escenarios de burbuja monetaria y crediticia que suelen preceder a los episodios recesivos.

La Escuela Austriaca culpa al sistema bancario de reserva fraccionaria —bajo la dirección y tutela de los bancos centrales— de crear burbujas monetarias y crediticias que conducen a la formación de ciclos económicos expansivo-recesivos que se autoperpetúan. Los economistas austriacos sostienen que la expansión del crédito sin respaldo previo de ahorro real sitúa al tipo de interés del mercado de crédito a corto plazo por debajo de su tasa natural, que es aquella consistente con la tasa de rentabilidad real a largo plazo de las empresas, las disponibilidades de recursos reales de la economía y las preferencias de consumo intertemporales de los agentes.

Cuando, como consecuencia de un proceso de expansión crediticia, aumenta el diferencial entre la tasa de interés natural y el tipo de interés vigente en el mercado de crédito, se acumulan los malos procesos de inversión en las primeras etapas del proceso productivo, más intensivas en tiempo y capital, provocando una distorsión de la estructura productiva de la economía que no responde ni a las disponibilidades de recursos reales ni a las preferencias de consumo intertemporales de los agentes. Finalmente, la estructura productiva deberá ajustarse a estas restricciones, de las que nunca debió alejarse, a costa de un doloroso proceso recesivo mediante el cual se procederá a la liquidación de las malas inversiones a largo plazo (acometidas durante la etapa de burbuja crediticia precedente) que el mercado no es capaz de absorber.

A partir de estas premisas, el presente trabajo examina el comportamiento de la economía estadounidense entre 1988 —primer año del mandato de Alan Greenspan al frente de la Reserva Federal— y 2010 a la luz de las predicciones de la teoría del ciclo monetario endógeno. Para ello analiza los factores de impulso y de propagación del ciclo austriaco recurriendo al uso de contrastes de causalidad de Granger y a modelos de retardos distribuidos polinomiales.

Utilizando la pendiente de la curva de rendimientos correspondiente a los títulos del Tesoro durante el periodo 1988-2010 como aproximación al diferencial entre la tasa de interés natural y el tipo de interés del mercado de crédito a corto plazo, este artículo muestra que el grado de laxitud de la política monetaria incide en la estructura del proceso productivo y en el comportamiento de la producción agregada representada por el índice de producción industrial.

Concretamente, puede observarse que un aumento de la pendiente de la curva de rendimientos tiene un efecto positivo diferencial sobre las primeras etapas del proceso productivo, más intensivas en tiempo y capital (bienes de equipo, construcción, materiales duraderos,…), respecto a las destinadas a la producción de bienes de consumo. Por otro lado, utilizando un modelo de retardos distribuidos polinomiales de Almon, constata la existencia de un uso anticíclico de la política monetaria que comienza a afectar con cierto retardo —entre tres y cuatro trimestres— a las ratios (ΔKjt) que representan, cuando menos parcialmente, la estructura de capital de la economía estadounidense. Este efecto diferido también se observa sobre el comportamiento de la producción industrial agregada (ΔIPIt).

Igualmente, debe destacarse que el efecto positivo diferencial sobre las primeras etapas del proceso productivo que resulta de un aumento artificial de la pendiente de la curva de rendimientos, tiende a amortiguarse en las postrimerías del ciclo expansivo llegando a revertirse en los albores de la recesión. Este resultado ilustraría la existencia de ciclos expansivo-recesivos que se autoperpetúan en línea con las predicciones del enfoque austriaco del ciclo. Finalmente, debe subrayarse que el patrón de auge y recesión observados es especialmente significativo en el sector de la construcción, reflejando la intensidad de la burbuja inmobiliaria estadounidense previa a 2006-2007 y la virulencia de su posterior estallido.

REFERENCIAS

Almon, S., 1965. The Distributed Lag Between Capital Appropriations and Expenditures. Econometrica, 33(1), pp. 178-96. [ Links ]

Bernanke, B. S., 1990. On the Predictive Power of Interest Rates and Interest Rate Spreads. New England Economic Review, noviembre-diciembre, pp. 51-68. [ Links ]

Bismans, F. y Mougeot, C., 2009. Austrian Business Cycle Theory: Empirical evidence. Review of Austrian Economics, 22(3), pp. 241-57. [ Links ]

Bjerkenes, H; Kiil, H. y Anker-Nielsen, P., 2010. Austrian Economics: Application on Norwegian business cycles. Tesis de Maestría, Norwegian School of Economics and Business Administration. Disponible en: <http://mises.org/journals/scholar/kill.pdf> [ Links ].

Bocutoglu, E. y Ekinci, A., 2010. Austrian Business Cycle Theory and Global Financial Crisis: Some lessons for macroeconomic risk and financial stability. Disponible en: <http://mises.org/journals/scholar/ekinci.pdf> [ Links ].

Böhm-Bawerk, E., 1970 [1890]. Capital and Interest: A Critical History of Economical Theory. Nueva York: A.M. Kelley. [ Links ]

Butos, W, 1993. The Recession and Austrian Business Cycle Theory: An empirical perspective. Critical Review, 7(2-3), pp. 277-306. [ Links ]

Callahan, G. y Garrison, R.W., 2003. Does Austrian Business Cycle Theory Help Explain the Dot-com Boom and Bust? The Quarterly Journal of Austrian Economics, 6(2), pp. 67-98. [ Links ]

Carilli, A.M. y Dempster, G.M., 2008. Is the Austrian Business Cycle Theory Still Relevant? Review of Austrian Economics, 21(4), pp. 271-81. [ Links ]

Carney, J., 2010. Here’s why the Fed’s Plan is Failing: We are all Austrians now. CNBC, 23 de noviembre. Disponible en: <http://www.cnbc.com/id/40340227> [ Links ].

Cotter, Ch., 2010. An Empirical Examination of Austrian Business Cycle Theory in the U.S. Economy since 1954. The Society for the Development of Austrian Economics. Disponible en: <http://adamgmartin.com/Site/Essay_Contest_files/CotterABCEmpirical.pdf> [ Links ]

Estrella, A. y Hardouvelis, G., 1991. The Term Structure as a Predictor of Real Economic Activity. Journal of Finance, 46(2), pp. 555-76. [ Links ]

Friedman, M. y Schwartz, A.J., 1963. A Monetary History o the United States 1867-1960. Princeton, Nueva York: Princeton University Press and National Bureau of Economic Research (NBER). [ Links ]

Garrison R.W, 2001. Time and Money. The Macroeconomics of Capital Structure. Londres: Routledge. [ Links ]

Granger, C.W, 1969. Investigating Causal Relation by Econometric and Cross-sectional Method. Econometrica, 37, pp. 424-38. [ Links ]

Greene, W.H., 1999. Análisis Econométrico. Madrid: Prentice Hall Iberia S.R.L. [ Links ]

Hayek, F. A. von, 1929. Geldtheorie und Konjunkturtheorie. Vienna: Gustav Fischer. [ Links ]

Hayek, F. A. von, 1931. Prices and Production. Londres: Routledge. [ Links ]

Hodrick, R.J. y Prescott, E.C., 1997. Postwar U.S. Business Cycles: an Empirical Investigation. Journal of Money, Credit and Banking, 29(1), pp. 1-16. [ Links ]

Huerta de Soto, J., 2009. Money, Bank Credit, and Economic Cycles. 2a Ed. Auburn: Ludwig von Mises Institute. [ Links ]

Hughes, A.M., 1997. The Recession of the 1990: An Austrian Explanation. Review of Austrian Economics, 10(1), pp. 107-23. [ Links ]

Hülsmann. J.G., 1998. Toward a General Theory of Error Cycles. The Quarterly Journal of Austrian Economics, 1(4), pp. 1-23. [ Links ]

Keeler, J.P., 2001a. Empirical Evidence on the Austrian Business Cycle Theory. Review of Austrian Economics, 14(4), pp. 331-51. [ Links ]

Keeler, J.P., 2001b. Relative Prices and the Business Cycle. Society for the Development of Austrian Economics, Tampa, noviembre. Disponible en: <http://mises.org/journals/scholar/Keeler.pdf> [ Links ].

Kretzmer, P.E., 1989. The Cross-Industry Effects of Unanticipated Money in an Equilibrium Business Cycle Model. Journal of Monetary Economics, 2(23), pp. 276-96. [ Links ]

Laubach, Th. y Williams, J.C., 2003. Measuring the Natural Rate of Interest. The Review of Economics and Statistics, 85(4), pp. 1063-70. [ Links ]

Le Roux, P. y Levin, M., 1998. The Capital Structure and the Business Cycle: Some Tests of Validity of the Austrian Business Cycle in South Africa. Journal for Studies in Economics and Econometrics, 22(3), pp. 91-109. [ Links ]

Mises, L. von, 1928. Geldwertstabilisierung und Konjunkturpolitik. Vienna: Gustav Fischer. [ Links ]

Mises, L. von, 1912. Die Theorie des Geldes und der Umlaufsmittel, Leipzig: Duncker und Humblot. [ Links ]

Mises, L. von, 1966 [1949] Human Action. 3a Ed., Chicago: Henry Regnery Company. [ Links ]

Mulligan, R.F., 2002. A Hayekian Analysis of the Term Structure of Production. The Quarterly Journal of Austrian Economics, 5(2), pp. 17-33. [ Links ]

Mulligan, R.F., 2006. An Empirical Examination of Austrian Business Cycle Theory. The Quarterly Journal of Austrian Economics, 9(2), pp. 69-93. [ Links ]

Powell, B., 2002. Explaining Japan’s Recession. The Quarterly Journal of Austrian Economics, 5(2), pp. 35-50. [ Links ]

Rothbard, M.N., 2000 [1962]. America’s Great Depression. Auburn: Ludwig von Mises Institute. [ Links ]

Russell, S.H., 1992. Understanding the Term Structure of Interest Rates: The Expectations Theory. Federal Reserve Bank of St. ‘Fouis Review, 74(4), julio-agosto, pp. 36-50. [ Links ]

Thorbecke, W, 1995. The Distributional Effects of Disinflationary Monetary Policy. The Jerome Levy Economics Institute, Working Paper no. 144. [ Links ]

Wainhouse, Ch.E., 1984. Empirical Evidence for Hayek’s Theory of Economic Fluctuations. En: Barry N. Siegel, ed. Money in Crisis: The Federal Reserve, the Economy, and Monetary Reform. San Francisco: Pacific Institute for Public Policy Research. [ Links ]

Wheelock, D. y Wohar, M.E., 2009. Can the Term Spread Predict Output Growth and Recessions? A survey of the literature. Federal Reserve Bank of St. Fouis Review, pp. 419-40. [ Links ]

Wicksell. K., 1936 [1898]. Interest and Prices. A Study of the Causes Regulating the Value of Money. Londres: Macmillan. [ Links ]

Williams, J.C., 2003. The Natural Rate of Interest. Federal Reserve Bank of St. Francisco. Economic Letter, 2003-32. [ Links ]

Woods, Th., 2009. Meltdown. A Free-Market Fook at Why the Stock Market Collapsed, the Economy Tanked, and Government Bailouts Will Make Things Worse. Nueva York: Regnery Publishing. [ Links ]

Young, A.T., 2005. Reallocating Labor to Initiate Changes in Capital Structures: Hayek revisited. Economic Letters, 89(3), pp. 275-82. [ Links ]

Young, A.T., 2011. The Time Structure of Production in the US, 2002-2009. Disponible en: <http://papers.ssrn.com/sol3/papers.cfm?abstract_id=1849945> [ Links ].